- これから資産運用を始めたい人

- 資産運用の基礎知識を得たい人

セミリタイアやサイドFIREを目指しているけど、 「低リスクで月10万円くらい稼げる投資法ないの?」と思っている人も多いと思います。

投資は低リスクのものほど、利回りが低く、少ない資金で稼ぐことは難しくなります。

それでも、インカムゲインで年利5%の商品に、2400万円投資すれば、月10万円の収入が得られます。

資金が少ない人は、よりリスクをとって、利益を目指し、資金が多い人は、より安全に運用するのが成功の秘訣です。

本記事では、投資の基礎について紹介します。 これから投資を始める人でも参考になるので、ぜひ参考にしていってください。

この記事を読めば、きっと月10万円以上の副収入が得られ、セミリタイアに近づきます。なぜ10万円を目指すのかは下記の記事をご覧ください。

何に投資すればいいの?

投資を始めようとしても、種類がいっぱいありすぎて、何に投資をすればいいのかわからないと思います。 そこで、最初に何をすれば良いのか解説していきます。

投資する前に目標を立てる

投資をする前にまずやらなければいけないことは、目標を立てることです。

手順は以下の通りです。

- 今いくらあるのか

- 毎月いくら投資に回すのか

- いつまでにセミリタイアするのか

- セミリタイアするにはいくら必要なのか

目標が決まれば、それを達成するために取るべきリスクが決まります。

リスクによって投資対象を変える

投資商品には、リスクが高いものから、低いものまでさまざまです。

リスクが高い投資商品は、その分得られるリターンも大きくなります。

例えば、リスクが低いものとして、国債や定期預金があります。 日本という国や銀行が潰れるリスクは低いと考えている人が多いと思います。 リスクは低いですが、その分、利回りも安定して低いです。

リスクが高い投資商品としては、暗号資産があります。 価格が半分になる可能性もありますが、10倍以上に値上がりする可能性もある商品です。

短期間で資産を増やさなければいけないのであれば、ある程度の資産を失う覚悟で投資する必要があります。

投資の例

例えば、1000万円の資金を15年で2000万円にしたい場合には、 年利5%の運用でいいので、比較的リスクの低い商品でも可能です。

しかし、10年後に1億円にしたい場合には年利25%以上の運用が必要になるので、 相当リスクが高い商品に投資する必要があります。 資産がゼロになることも十分にあり得ます。

このように、投資をするには目標を立てて、それに見合ったリスクを取る必要があります。

セミリタイアを確実にするには、長期投資

リスクを下げるには、どうしても利回りを下げる必要があります。 利回りを下げても確実に資産を増やして、セミリタイアするには、それだけ時間をかけなければいけません。 また、デイトレードのように毎日取引をする短期投資と比べて、 数年単位で取引する長期投資の方が、リスクが低くなる傾向があります。

そのため、セミリタイアを確実にしたいなら、短期投資はやめて、長期投資をする必要があります。

時間を使って資産を積み上げる

セミリタイアするまでの時間を長くすればするほど、セミリタイアが確実になりますし、セミリタイア後の生活が豊かになります。

複利を味方につける

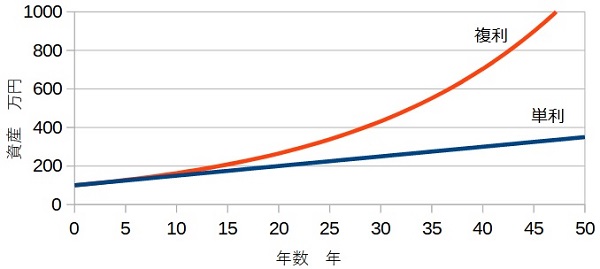

資産形成に時間が必要な理由は、複利にあります。 下のグラフは、100万円を年利5%で、複利と単利で計算した結果です。

同じ5%でも、複利の方が資産が大きく増えているのがわかります。

単利とは、元本のみが利息を産む仕組みで、複利とは、元本と利息が次の利息を産む資産形成方法です。 利息も利息を産むので、指数関数的に資産が上昇していきます。

しかし、グラフを見ても分かる通り、年数が少ないとその効果は発揮しません。 つまり複利を味方につけるには、投資期間が長い方が良いということです。 早くセミリタイアしたければ、すぐに投資を始めた方が良いということでもあります。

セミリタイア前は積立投資

セミリタイアを目指すのであれば、毎月給料の一部を投資に回して、複利で資産形成する必要があります。

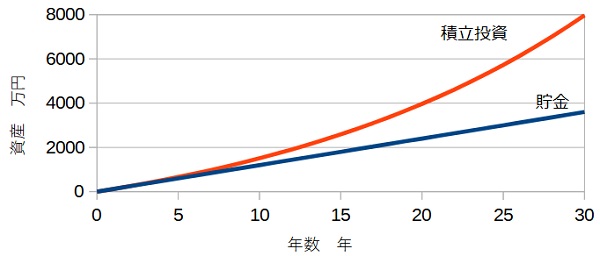

下のグラフは、毎月10万円貯金した場合と、積立投資をして、年利5%で運用した場合のグラフです。

5年間で約63万円、10年間で310万円の差になります。 このように給与の一部を積立投資することで、資産が増えていき、セミリタイアに近づきます。

一括投資と積立投資

複利を味方につけるためには、投資を早く始めた方が良いのは分かったけど、以下の疑問が浮かび上がります。

- 今ある資産全てを一括で投資した方が良いのか

- 積立投資した方が良いのか

これに正解はありませんが、この疑問があるうちは、積立投資をしましょう。 その方がドルコスト平均法が使えて、安く投資できる可能性があるからです。

ドルコスト平均法

一括投資をした方が、投資期間が長くなるため、複利を利かせることができます。 しかし、投資初心者は、投資直後に暴落してしまった時、精神的に耐えられなくなる可能性があります。

1000万円一括で投資をして、500万円になったら、嫌ですよね。

でも100万円ずつ10回に分けて投資をすれば、半額になった時、同じ100万円でも、いつもの倍買うことができます。

そのため、平均購入単価が下がるので、安く購入したことになります。

分散投資が重要

いつ投資すれば良いかがわかったら、具体的に何に投資をすれば良いのか疑問に思うでしょう。 しかし、どれかひとつに絞って投資をするのはやめた方が無難です。

集中投資はリスクが大きいので、セミリタイアには分散投資がおすすめです。

分散投資の優位性

投資は何かに一極集中するのではなく、いろいろな商品に分散して投資するのが良いとされています。

例えば、株に集中投資した場合、株式市場全体が下がったら、資産が大きく減ってしまいます。 1000万円を持っていて、全て株に投資。 株が半額になってしまうと、500万円の損です。

しかし、株以外に、国債、金、不動産、FXと5つの分野に200万円ずつ投資をした場合、株が半額になっても100万円の損ですみます。

このように分散投資をすることは、資産を守るために重要です。

どこに分散投資する?

代表的な投資の種類には以下のようなものがあります。 この中から、どのくらいのリスクが取れるかによって、選択します。

- 債券

- ソーシャルレンディング

- 不動産投資

- REIT(不動産投資信託)

- ETF(上場投資信託)

- 株式投資

- FX投資(外国為替証拠金取引)

- 金投資

- 暗号資産(仮想通貨)投資

具体的な内容はおすすめの投資の記事をご覧ください。

インカムゲインとキャピタルゲイン

投資で利益を得る方法として、インカムゲインとキャピタルゲインがあります。

インカムゲインは、家賃や配当金のように、資産を保有していることで得られる利益です。

一方のキャピタルゲインは、資産を売却したときに、(売値?買値)から計算した利益です。売却益とも言います。

キャピタルゲインで利益を出し続けるのは難しい

キャピタルゲインを狙った投資では、1年で資産が10倍以上に爆上がりする可能性もありますが、ゼロになってしまう可能性もあります。

そのため、価格変動などのリスクが小さい商品を選んで投資する必要があります。

それでも、資産が減らないわけではありません。利益が得られる時も有れば、損をする時もあるのがキャピタルゲインです。

そのため、安定的な利益を出すのは難しい投資になります。

インカムゲインで安定した運用を目指す

キャピタルゲインと比べて、インカムゲインを狙った投資は、安定した収入が得られやすい投資方法です。

ただし、得られる利益はキャピタルゲインより少なくなります。 インカムゲインでは、最低年利2%、目標5%以上で投資をしましょう。

ただし、インカムゲインだけを狙って投資するのは危険です。 資産の価値が減っていく商品に投資をした場合、インカムゲインで得た利益より、 キャピタルゲインで出た損失の方が大きくなる可能性があります。

インカムゲインが目的の投資であっても、キャピタルゲインで大きな損が出ない投資先に投資しましょう。

投資は利回りが重要

利回りはリスクと大きく関係しています。

利回りが高い商品は一般的にリスクも高くなっていますので、注意しましょう。

インカムゲインの利回りと、リスクの関係を紹介します。

銀行預金はリスクが低い

銀行預金するともらえる利息もインカムゲインのひとつです。

しかし、定期預金の利息は最高でも1%以下です。

非常に低い利回りですが、その分リスクも低く、1000万円以上預けていたときに銀行が破綻すると、 1000万円を超えた預金が返ってこない可能性があるくらいです。

つまり、銀行預金はほとんど増えないけど、減ることもないということです。

昔は利回りが5%以上もあったため、リスクを取って投資をする人はほとんどいませんでした。 そのため、今でも「銀行信仰」が強いのが日本です。

しかし、今は時代が変わり、銀行預金では資産が増えません。 それどころか、インフレにより日本円の価値が下がってしまえば、実質的な資産価値は下がってしまいます。

よって、銀行預金が安全という時代は終わってしまいました。

債券でも利息がもらえる

債権とは、国や地方自治体、企業などがお金を借りるために発行する有価証券です。 国が発行する「国債」や企業が発行する「社債」などがあります。

債券には、利回りや利払日、償還日が決められているので、その情報をもとに投資家は投資できます。

利払日に利息がもらえ、償還日には元本が戻ってくるので、比較的安全な商品です。

債券のリスクは、債務者である国や企業が倒産したときに元本が戻ってこないということです。

高い利回りの債券は、それだけ倒産のリスクが高いということでもあります。 新興国の国債の利回りが高いのはそのためです。

債券に投資する際には、格付け会社が発表する「格付け」を参考にすると良いでしょう。 一般的には格付けが低いほど、利回りが高くなります。

なお、実際には債券を満期まで保有せずに売却することも可能です。 しかしその場合には売却損が出る可能性があるので、特別な事情がない限り、満期まで保有するのがおすすめです。

不動産投資のインカムゲインは家賃収入

不動産投資は、所有している不動産を貸すことで家賃収入を得ます。

不動産投資は資産の何十倍ものお金を借りて投資ができるので、資金効率が良い投資法とも言えます。

債券や銀行預金より利回りが高い分、空室リスク、不動産価値減少リスク、金利の値上がりリスクなどがあります。

不動産投資については以下の記事をご覧ください。

株式投資のインカムゲインは配当金と株主優待

株を保有しているともらえるのが、配当金と株主優待です。

企業によって配当金や株主優待の利回りは大きく異なりますが、数%が標準です。

不動産投資と違い、株価が頻繁に値動きするので、インカムゲインよりキャピタルゲインの影響を受けやすくなります。

インカムゲインの利点を発揮するためには、長期保有が前提です。 そして、配当金が下がらないようにするためには、毎年安定して利益を出している会社に投資しなければいけません。

また、業績が一時的に悪くなっても配当金を下げない、「配当貴族」銘柄に投資するのもおすすめです。

株式投資については以下の記事をご覧ください。

まとめ:人によって最適な投資は異なる

今回は、投資の基礎を紹介しました。

投資をするには、目標を決めることが重要で、それによってどのような投資をするかが決まります。

確実にセミリタイアするためには、積立投資、分散投資が重要です。 リスクをなるべく減らしながら、資産を増やしていく必要があります。

投資の種類はたくさんありますが、債券、不動産、株式投資から始めると良いと思います。

詳細については各記事をご覧ください。参考になれば嬉しいです。